Оформление ипотеки или получение крупной суммы денег под залог имеющегося жилья влечёт наложение обременения на имущество. Будучи собственником вы не сможете распоряжаться недвижимостью по своему усмотрению. Пока долг не погашен, стандартная продажа, дарение или переоформление права собственности невозможны.

В статье рассмотрим, как действовать, если необходимо продать квартиру в залоге у банка, разберём способы реализации такой жилплощади и приведём базовый список документов.

Содержание

- Квартира заложена – как это понимать?

- Обзор причин реализации ипотечной недвижимости

- Кто может стать потенциальным покупателем

- Как продать квартиру с обременением

- Пакет документов для продажи ипотечной квартиры

- Как продать жилье, купленное на материнский капитал

- Можно ли отказаться от участия в сделке

Квартира заложена – как это понимать?

Нахождение недвижимости в залоге означает, что обязательство должника имеет обеспечение. Накладывая обременение, финансовое учреждение страхует риски невозврата долга и защищается от недобросовестных заёмщиков. Ограничение права продавать недвижимый объект возникает при его покупке по ипотечному соглашению или при получении в кредит крупной суммы денег с обеспечением имеющимся имуществом.

Что такое ипотека

Ипотека – это разновидность залога. В повседневной жизни под ней подразумевается ипотечный займ. Он отличается сложностью получения, длительным сроком и существенной переплатой. При этом даёт возможность гражданам приобрести собственное жилье в новостройках и на вторичном рынке. Для одобрения необходимо найти поручителей, собрать объёмный пакет документов и подготовить деньги для первоначального взноса.

Решающее значение для финансовой организации имеет платёжеспособность потенциального должника, то есть наличие официальной занятости и стабильного дохода, достаточного для ежемесячных выплат.

После оформления в течение нескольких лет предстоит возвращать полученную в долг сумму, проживая почти в своей квартире. Почему почти? Дело в том, что приобретённые квадратные метры банк «возьмёт» в залог. Обременение действует до тех пор, пока кредит не будет выплачен полностью. При этом проживать в ней будет заёмщик.

Какие права есть у заёмщиков

Обязанности и права граждан содержатся в Федеральном законе «Об ипотеке (залоге недвижимости)» от 16 июля 1998 г. №102-ФЗ. Ст. 29 закрепляет право залогодателя пользоваться приобретённым имуществом. То есть человек имеет право проживать на заложенной жилплощади, прописывать детей, делать ремонт.

О том, как продать залоговую квартиру, указано в ст. 37. Любое отчуждение недвижимости, приобретённой в ипотеку, возможно только с согласия организации-залогодержателя. Иные условия могут быть предусмотрены в заключённом соглашении.

Если возникла необходимость отчуждения ипотечного жилья, в первую очередь обратитесь к своему кредитору. Игнорирование этапа влечёт риски признания сделки недействительной. Банк имеет право потребовать от залогодателя погасить долг полностью раньше срока на основании п. 2 ст. 346 ГК РФ, а также возместить в полном объёме понесённые убытки.

Обзор причин реализации ипотечной недвижимости

Необходимость продажи залоговой квартиры собственником может возникнуть по трём основным причинам.

- Недостаточность денег на ежемесячный платёж по жилищному кредиту.Доходы семьи могут резко упасть: увольнение с работы, снижение зарплаты, появление нового члена семьи, получение инвалидности. Если денег на оплату ипотеки не хватает, обратитесь к кредитному менеджеру, оформившему договор. Решить вопрос можно с помощью рефинансирования, то есть получения нового займа для погашения имеющегося. При этом новое обязательство будет оформляться на сумму остатка долга и на более длительный срок в целях уменьшения ежемесячного взноса. Тем, кого не устроит такой выход, предложат продать квартиру под залогом у банка.

- Возникла потребность в изменении жилищных условий.Пока выплачивался ипотечный кредит, заёмщик мог сменить место работы и до него стало неудобно добираться. После того как родились дети или приехали родственники, возникла необходимость расширения жилплощади и назрело решение продать квартиру в залоге. При желании переехать в более спокойный и экологически чистый район или другой город также возникнет вопрос о реализации обременённого жилья.

- Семейные и бытовые проблемы.В их числе: развод и необходимость раздела имущества супругов, разъезд со взрослыми детьми, конфликты с проблемными соседями, появление трещин в стене, протечек на крыше, проблем с водоснабжением, появление стройки или прокладка шумной трассы под окнами.

Кто может стать потенциальным покупателем

Участники купли-продажи боятся сделок с недвижимостью, находящейся под обременением. Процедура кажется сложной и запутанной. Будущие владельцы опасаются проблем с финансистами, а продавцы остерегаются возможных убытков и потери права собственности.

Чтобы избежать неприятностей, согласуйте мероприятие со своим кредитором и следуйте указаниям менеджера.

Жилье, находящееся в обеспечении, реализуется по более низкой цене. Дисконт может достигать 30 %. Поэтому такие объекты часто выкупают риелторы, способные внести наличными всю стоимость сразу. После вывода из залога имущество перепродаётся по более выгодной цене.

Обременение не испугает претендентов, желающих купить жилплощадь именно в вашей многоэтажке. Например, молодые люди не успели приобрести студию в строящемся доме поблизости от родителей. Они будут отслеживать предложения и вряд ли испугаются наличия у продавца правоотношений с банком.

Как продать квартиру с обременением

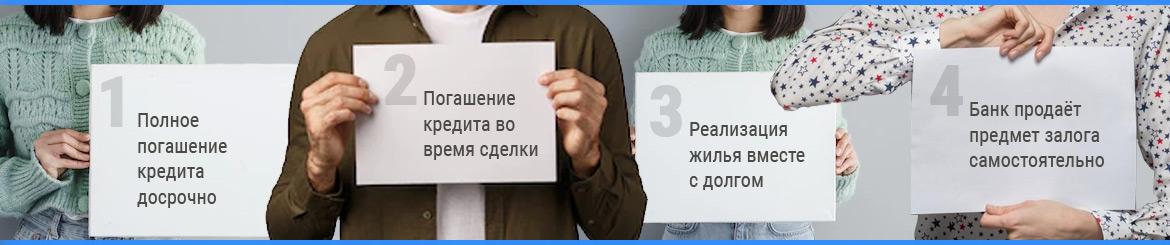

На практике сложилось 4 варианта реализации ипотечной недвижимости.

Полное погашение кредита досрочно

Самый легкий для понимания способ, но редко реализуемый. Необходимо, чтобы покупатель имел наличные средства для погашения остатка долга продавца-заемщика по ипотеке. После снятия обременения объект отчуждается в обычном порядке.

В данном случае возникает риск недобросовестности продавца, который может исчезнуть с полученным авансом и не погасить кредит. Главное преимущество – минимальное участие банка в событиях, так как после погашения задолженности его интересы не затрагиваются.

Плюсы:

- не требуется согласие залогодержателя на реализацию ипотечного жилья;

- быстрота мероприятия;

- простота и прозрачность этапов.

Минусы:

- высокий риск для потенциального покупателя;

- сложность с поиском нового собственника;

- проблемы с возвратом аванса, если продавец исчезнет или с ним что-то произойдёт;

- оформление сделки через нотариуса защитит интересы нового владельца, но судебные тяжбы могут отнять много времени.

Вариант подходит в случаях, когда остаток долга незначительный или жилье приобретает хорошо знакомый человек.

Что делать:

- Согласовать отчуждение объекта недвижимости, уточнить сумму к полному погашению.

- Подготовить предварительный договор купли-продажи. Для защиты интересов сторон его заверяют у нотариуса.

- Включить в договор пункт о погашении ипотеки покупателем за собственника продаваемого объекта. При этом оставшийся долг, который гасит будущий владелец, считается задатком.На основании ст. 381 ГК РФ при срыве процедуры по вине продавца покупатель имеет право на возврат задатка в двойном размере. Если договорённость сорвёт он, то продавец имеет право оставить задаток у себя.

- Снять с регистрации всех прописанных лиц – собственника и детей.

- Получить сумму задатка, равную оставшемуся долгу по ипотечному договору.

- Погасить кредит и вывести жилье из-под обременения.

- Заключить договор купли-продажи.

- Пройти регистрацию перехода права собственности и получить оставшуюся часть стоимости от второй стороны.

Погашение ипотечного кредита во время сделки

Способ популярен как на первичном, так и на вторичном рынке недвижимости. Непосредственным получателем аванса становится банк. В процессе используется две ячейки – для поступления остатка по ипотеке и для остатка стоимости заложенной квартиры. В процедуре должен участвовать риелтор с опытом, при этом гарантом безопасности выступает финансовое учреждение.

Плюсы:

- безопасность и правовая защищенность всех участников;

- гарантированное получение банком остатка долга;

- риски продавца минимальны: покупатель официально внесёт оплату и скорее всего никуда не пропадёт;

- покупатель тоже спокоен: при возникновении непредвиденных обстоятельств он вправе вернуть деньги обратно;

- соблюдаются интересы залогодержателя, так как происходит полное погашение займа.

Минусы:

Главный недостаток способа – контроль процесса со стороны банка, возникает зависимость от сроков и дат, которые им устанавливаются.

Что делать:

- согласовать реализацию обременённого имущества, уточнить сумму к погашению;

- согласовать с приобретателем итоговую стоимость недвижимости и порядок действий;

- покупателю: внести деньги на два банковских счета. На один – сумму долга по ипотеке, на второй – остаток от общей стоимости жилья;

- оформить договор купли-продажи залоговой квартиры;

- пройти регистрацию сделки в Росреестре;После того, как переход права собственности зарегистрирован, деньги с первого счета будут перечислены на счет кредитора. Заемщик-продавец вправе получить закладную и заказать выписку из ЕГРН о снятии залога через МФЦ.

- продавцу: снять со счета остаток стоимости.

Реализация жилья вместе с долгом

Продажа залоговой квартиры в ипотеку практикуется, если у покупателя не хватает денег. В таком случае он приобретает жилплощадь и обязательство платить по ипотеке. Условия кредитования могут сохраниться или быть изменены.

Потенциальный покупатель должен подать заявку на кредит в тот же банк на общих условиях. Объектом указывается выбранное обременённое имущество. Кредитный комитет рассмотрит заявку и примет решение о возможности/невозможности переоформления обязательств на нового собственника. Сотрудник отдела кредитования в деталях расскажет, как продать залоговую квартиру в ипотеку.

Этот вариант отнимет меньше времени, потому что информация о предмете залога уже имеется в финансовой организации.

Собственник уступает права и обязанности по кредитному договору покупателю на основании соглашения об уступке. Дополнительно заключается соглашение о купле-продаже.

Если заинтересованное лицо подаст заявку на займ в другой банк, то возможно перекредитование. Этот вариант сложнее, так как обязательства будут переводиться в другое финансовое учреждение. Оно самостоятельно перерегистрирует право залога.

Плюсы:

- минимальность рисков из-за активного участия представителя кредитора;

- шанс для покупателя стать обладателем квадратных метров, имеющих цену ниже среднерыночной.

Минусы:

- сложность и длительность процедуры;

- необходимость соблюдения разных условий;

- дороговизна сделки, если к её проведению привлекается юридическая фирма.

Что делать:

- уведомить кредитора о желании продать залоговое жилье;

- найти кандидата на покупку недвижимости в ипотеку;Их может посоветовать залогодержатель. При этом потенциальный клиент должен иметь первоначальный взнос, равный остатку долга.

- оформить договор о задатке в нотариальной конторе. Обязательное условие – указание организации, в котором будет оформлен ипотечный договор;

- покупателю: внести остаток по действующей ипотеке при участии представителя банка;

- снять обременение. Услуга бесплатна и оказывается в три рабочих дня. Выписка из ЕГРН выдаётся на платной основе и имеет статус свидетельства о праве собственности;

- все документы отдать в организацию, где покупатель оформляет жилищный кредит;

- оценить недвижимость в аккредитованной организации;

- оформить договор купли-продажи после одобрения действий со стороны банка;

- пройти регистрацию перехода права собственности;

- получить остаток денег от нового собственника.

Банк продаёт предмет залога самостоятельно

Вариант используется в случаях, когда заёмщик уведомил финансовую организацию о неспособности платить по ипотечному кредиту или допустил продолжительные просрочки.

Залогодержатель запустит процедуру реализации обременённой недвижимости при невозможности использования остальных вариантов.

Продать квартиру, находящуюся в залоге реально, так как это предусмотрено ст. 37 Федерального закона «Об ипотеке». При этом важно не утаивать намерение и не скрываться.

Стоимость предмета залога, выставленного на реализацию из-за просрочек по кредиту, будет заниженной. Заёмщик получит только то, что останется после полного погашения остатка займа.

Плюсы:

- всю процедуру проводит банк;

- безопасность сделки для всех.

Минусы:

- низкая стоимость продаваемых квадратных метров, так как кредитор заинтересован в скорейшем возврате заёмных средств;

- полученная в результате реализации сумма может быть равной остатку долга.

Что делать:

- согласовать отчуждение заложенного жилья;

- ожидать реализации. Кредитор оценит недвижимость, выставит на торги и найдёт кандидата на её приобретение;

Для процедуры будет применяться два счета. На один приобретатель перечислит остаток по ипотечному договору, на второй – деньги для бывшего собственника. Бывает такое, что второй счёт оказывается пустым.

- оформить договор купли-продажи между продавцом и покупателем;

- заключить соглашение между банком и покупателем;

- банку: снять обременение с жилья в Росреестре и активировать счёт;

- продавцу: снять деньги после продажи.

Пакет документов для продажи ипотечной квартиры

- Договор ипотеки или кредитный договор (копии).

- Выписка из Единого государственного реестра недвижимости. Выдает Росреестр.

- В зависимости от семейного положения – документ о заключении брака.

- Нотариально заверенное согласие второго супруга на сделку.

- Разрешение органов опеки на отчуждение, если в заложенной жилплощади долевую собственность имеют дети до 18 лет.

- Справка, что нет долгов по оплате коммунальных услуг. Заказывают через МФЦ или управляющую компанию.

- Отчёт об оценке недвижимости. Заказывают в специальных компаниях.

Как продать жилье, купленное на материнский капитал

Продать квартиру под залогом, если привлекался материнский капитал, сложнее, так как требуется соблюдение прав детей. Неизбежно участие органов опеки. Их обязанность – убедиться, что детям будут выделены доли в новом месте жительства. При этом технические характеристики приобретаемых квадратных метров должны быть равными или превосходить параметры продаваемых.

Что делать:

- обратиться в органы опеки по месту регистрации за согласием;

- согласовать действия с банком;

- выставить объект на продажу;

- определиться с покупателем;

- погасить ипотечный кредит или оформить его на нового собственника;

- вывести жилье из залога;

- провести куплю-продажу;

- получить деньги с реализации.

Если опека будет возражать, то отчуждение невозможно. При этом согласие кредитной организации значения не имеет.

Можно ли отказаться от участия в сделке

Если заёмщик не хочет или не может участвовать в процедуре, то реализовать недвижимость сможет банк. Вариант применим, если собственник уехал в другую страну, находится в продолжительной командировке или серьёзно болен. Ответственный банковский сотрудник или доверенное лицо найдёт покупателя и проведёт необходимые действия: закажет оценку, застрахует и снимет обременение через Росреестр. Если сделка проводится от имени собственника, то ему придётся явиться для подписания документов. Сумму, оставшуюся после реализации, можно снять со счета после завершения всех юридических действий.